LA fusión

7 de Julio de 2017La opinión de Enrique Carrier sobre la fusión Cablevisión - Telecom, y sobre la incómoda posición en la que queda el gobierno nacional

Artículo publicado en ComentariosBlog.

El viernes 30 de junio, exactamente a mitad de año y sobre el filo de la semana laboral, el mercado argentino se vio sacudido por el impacto del anuncio que los directorios de Cablevisión y Telecom habían acordado fusionar ambas compañías. La sorpresa no fue por el anuncio en sí ya que la operación se daba por descontada desde hace rato, sino por el timing, ya que se esperaba que fuera hacia fines de año, pasadas las elecciones de medio término en octubre próximo. Lo concreto es que, de esta forma, se da lugar al más fuerte actor del mercado convergente, con una sólida presencia en los cuatro servicios que conforman el cuádruple play (telefonía fija, TV paga, banda ancha fija y servicios móviles). Ahora la pelota está en el campo del gobierno, quien deberá analizar el impacto de este acuerdo y dirimir ciertos puntos conflictivos.

En la empresa fusionada, Fintech tendrá el 41,27% y Cablevisión Holding el 33%. El resto estará en acciones en manos del público, siendo el principal tenedor el Estado argentino a través de la Administración Nacional de la Seguridad Social (ANSES), quien actualmente posee el 25% de Telecom y el 9% de Cablevisión. No obstante, todavía falta que la operación sea aprobada por los accionistas el 31 de agosto (cosa que se descuenta) y a partir de allí deberá recibir la aprobación de tres organismos del Estado: la Comisión Nacional de Valores, ya que ambas empresas cotizan en bolsa, el Ministerio de Comunicaciones, que vía ENACOM deberá resolver sobre temas técnicos como la acumulación de espectro, y la Comisión Nacional de Defensa de la Competencia, que deberá evaluar la concentración de servicios en un mismo operador, así como su impacto en términos de competencia.

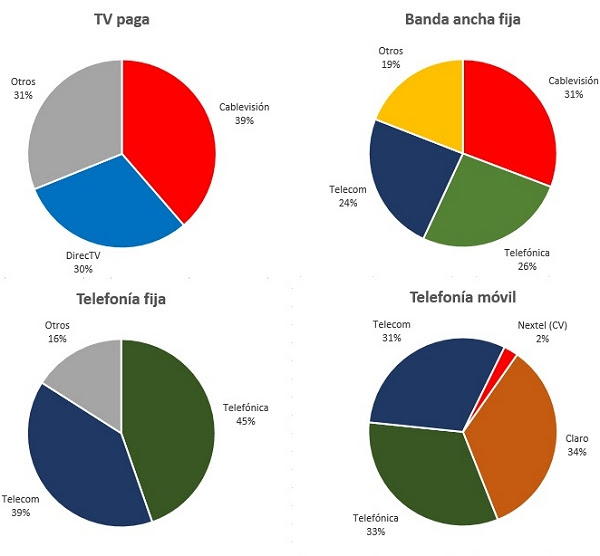

Esta fusión implica la combinación de dos pesos pesados en los distintos negocios en los que participan. Telecom Argentina es el 2° operador de telefonía fija con el 39% de las líneas, el 3° operador de telefonía móvil con un 31% de las líneas y el 3° proveedor de accesos a Internet de banda ancha, con el 24% de los suscriptores. Por su parte, Cablevisión es el líder en TV paga, con un 39% de los clientes y también lo es en accesos a Internet de banda ancha, con el 31%. También es operador de telefonía móvil luego de la reciente adquisición de Nextel, aunque con un escaso 2% de participación en líneas. De esta forma, la nueva Telecom-Cablevisión sería un formidable competidor en el mercado convergente de cuádruple play, muy sólido en cada uno de sus cuatro negocios: n°1 en banda ancha, n°1 en TV paga, n° 2 en telefonía fija y n°3 (pero muy cerca del n°1) en telefonía móvil. Una posición envidiable.

Con estas cifras, resulta simple comprender donde estaría el punto crítico de esta fusión. Combinando la participación en el mercado de acceso a Internet de banda ancha, la nueva empresa alcanzaría el 55%. Pero hay algo que el market share no muestra y es que existe una importante superposición geográfica de las redes de ambos operadores. Esto implica entonces que en muchas de esas zonas se pasaría de dos a un proveedor, reduciendo la competencia, así como las opciones de los consumidores. Fue justamente esta competencia la que produjo que en todos estos años los productos mejoraran y los precios se contuvieran. Otro punto de posible conflicto tiene que ver con que ambos operan en el mercado móvil. Pero aquí no hay un tema de competencia. Los 19,5 M de líneas de Personal no se ven muy impactadas por el 1,5 M de Nextel. Lo que sí se produce es una alta concentración de espectro resultante de los 140 MHz que tiene Telecom y los 40 MHz en manos de Cablevisión-Nextel (a los que se suman los 60 MHz que tiene para dar servicios de trunking).

Considerando las tres instancias regulatorias que esta fusión deberá superar para concretarse, las mismas tendrán una complejidad creciente. Se estima que no habrá ningún inconveniente para obtener la aprobación de la Comisión Nacional de Valores, quien debe velar por los intereses de los accionistas y de las condiciones societarias. Por su parte, tanto desde el ENACOM como el Ministro de Comunicaciones adelantaron que no objetarán la operación, aunque deberán resolver qué hacer con el espectro acumulado por la combinación de ambas empresas. En declaraciones a la prensa el Ministro se mostró proclive a subir el tope máximo de espectro por operador, que pasaría de 140 MHz a 180 MHz. Habrá que ver si finalmente se concreta, ya que sería una medida que sin dudas generaría muchas controversias, y no parece ser el contexto adecuado para hacerlo. De hecho, unos días después, en una entrevista a LN+ mencionó que habrá devolución de espectro. Esta devolución del excedente no sería compleja. El espectro que obtuvo recientemente Nextel (empresa de Cablevisión) no está en uso, a diferencia de lo que sucedió cuando en el 2004 Telefónica adquirió las operaciones de BellSouth en Latinoamérica y hubo un período de refarming para luego devolver el excedente. Claro que debería además resolver qué ocurrirá con las obligaciones de cobertura asumidas por Nextel al momento de asignársele el espectro, si se extinguen o si se trasladan al nuevo operador. De todos modos, aun devolviendo el espectro, la nueva empresa se vería beneficiada con el aporte de unos 1.400 sitios para antenas de que Nextel dispone actualmente. Un activo muy valioso no sólo en términos monetarios sino también en los tiempos que exigiría montar esos sitios desde cero teniendo en cuenta la resistencia de la población y de los municipios a la instalación de nuevas antenas.

Por otra parte, el regulador de las telecomunicaciones debería emitir una opinión sobre la concentración que se produciría en banda ancha. Según consta en el sitio del ENACOM, una de sus misiones es generar “un mayor balance y competencia entre los distintos actores del mercado”. Si no lo hiciera, el mayor peso de la decisión del gobierno recaerá sobre la Comisión Nacional de Defensa de la Competencia. Hay quienes dudan de que vaya a oponerse basándose en su fallo al momento de la aprobación de la compra de Telecom por parte de Fintech, quien a su vez era accionista del 40% de Cablevisión. No obstante, la situación aquí es distinta. Ya no se trata de compartir accionista entre dos competidores sino de que éstos conformen una misma empresa.

Otro tema que deberá resolver el gobierno es qué status tendrá la empresa fusionada: si es un telco o una cablera. Esto, que parece menor, no lo es en absoluto. A partir de enero próximo, las empresas de telecomunicaciones podrán comenzar a dar servicios audiovisuales (léase TV) no en todo el país sino en los centros urbanos del AMBA, Rosario y Córdoba. Si la fusionada es una telco, en las zonas donde actualmente opera Cablevisión situadas fuera de estas tres mencionadas debería dejar de dar servicios de televisión. Difícilmente dejen que esto suceda.

En materia de banda ancha una opción podría ser una desinversión en una de las dos redes allí donde hay superposición, que por sus características y capacidades sería la de Telecom, la cual es tecnológicamente menos capaz que la de Cablevisión. Si no se exigiera desinversión, la alternativa podría ser una obligación para que las redes del nuevo operador estén abiertas a sus competidores en las áreas de superposición, en un modelo similar al del operador virtual. Esto convertiría a la red fija de la empresa fusionada en una suerte de red minorista (para sí misma) y mayorista (para sus competidores) al mismo tiempo. Algo así como una regulación asimétrica para un operador dominante.

Si los reguladores hacen bien su trabajo, permitiendo que la fusión se concrete, pero actuando sobre los puntos conflictivos (banda ancha y espectro), la operación podría ser un importante dinamizador para la industria. Sus competidores se verían obligados a invertir fuertemente en el desarrollo de las redes fijas para aumentar su capacidad y poder ofrecer sobre éstas servicios convergentes. Esto podría además generar interés en la adquisición de otras operaciones de TV por cable combinadas con servicios de banda ancha. Quizás como un paliativo, en el mercado se rumorea (y el Ministro también lo menciona al pasar en la entrevista de LN+) que se habilitaría el uso de la DTH (televisión satelital) a actuales operadores de telecomunicaciones. No obstante, esto no sería tan sencillo, ya que el impedimento actual fue establecido por el DNU 267/2015 que tiene fuerza de ley. Con lo cual, haría falta otro DNU u otra ley para modificar esta condición, lo que implica en ambos casos pasar por el Congreso.

Por lo pronto, el gobierno nacional queda en una posición incómoda. Es que sus funcionarios modificaron la regulación del sector para permitir el desarrollo de un 4° operador móvil y postergaron por 2 años el ingreso de las telefónicas al negocio de la TV paga, haciendo hincapié en “nivelar la cancha” y en la mayor competencia que estas medidas generarían. La fusión les devuelve un escenario de 3 operadores móviles (la fusionada, Telefónica y Claro), 2 grandes operadores de red fija (la fusionada y Telefónica) y un único y gran operador convergente (la fusionada). También, paradojas del destino y las decisiones, se invierten los roles. Así como hasta ahora Cablevisión se amparaba en su rol de entrante en materia de comunicaciones móviles, exigiendo medidas asimétricas que le permitieran desarrollarse, ahora pasará a formar parte del actor dominante del mercado convergente, mientras que empresas como Telefónica y Claro podrían reclamar asimetría a su favor. El cambio como constante.

(*) Enrique Carrier: Analista de mercado especializado en Internet, informática y telecomunicaciones, con más de 20 años de experiencia en el sector tecnológico. Además, es el editor de “Comentarios”, el newsletter semanal y blog de Carrier y Asociados